星空app对于场地政府性债务化解的计渔利好可能已基本出尽-🔥星空app官网版下载v.9.55.87-星空app

炒股就看金麒麟分析师研报,泰斗星空app,专科,实时,全面,助您挖掘后劲主题契机!

作家:芦哲(金麒麟分析师) 东吴证券首席经济学家、磋商所联席长处 ,中国首席经济学家论坛会员

核心不雅点

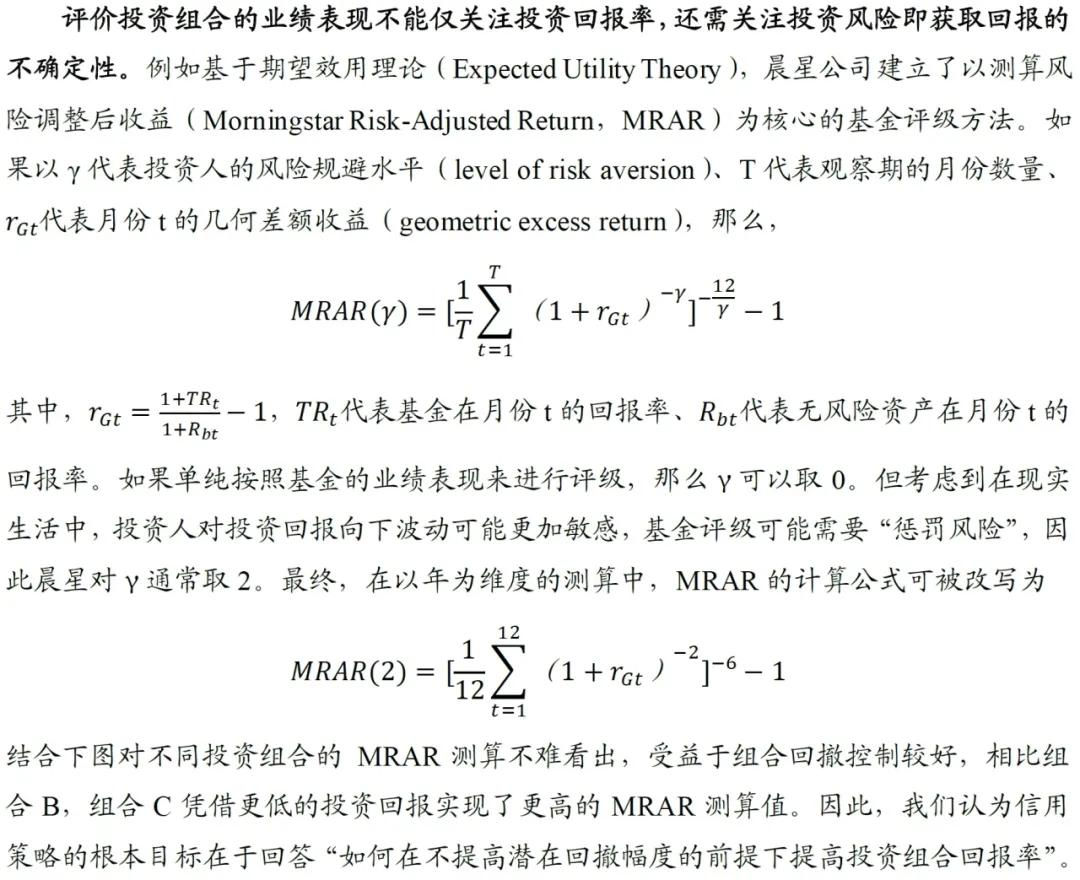

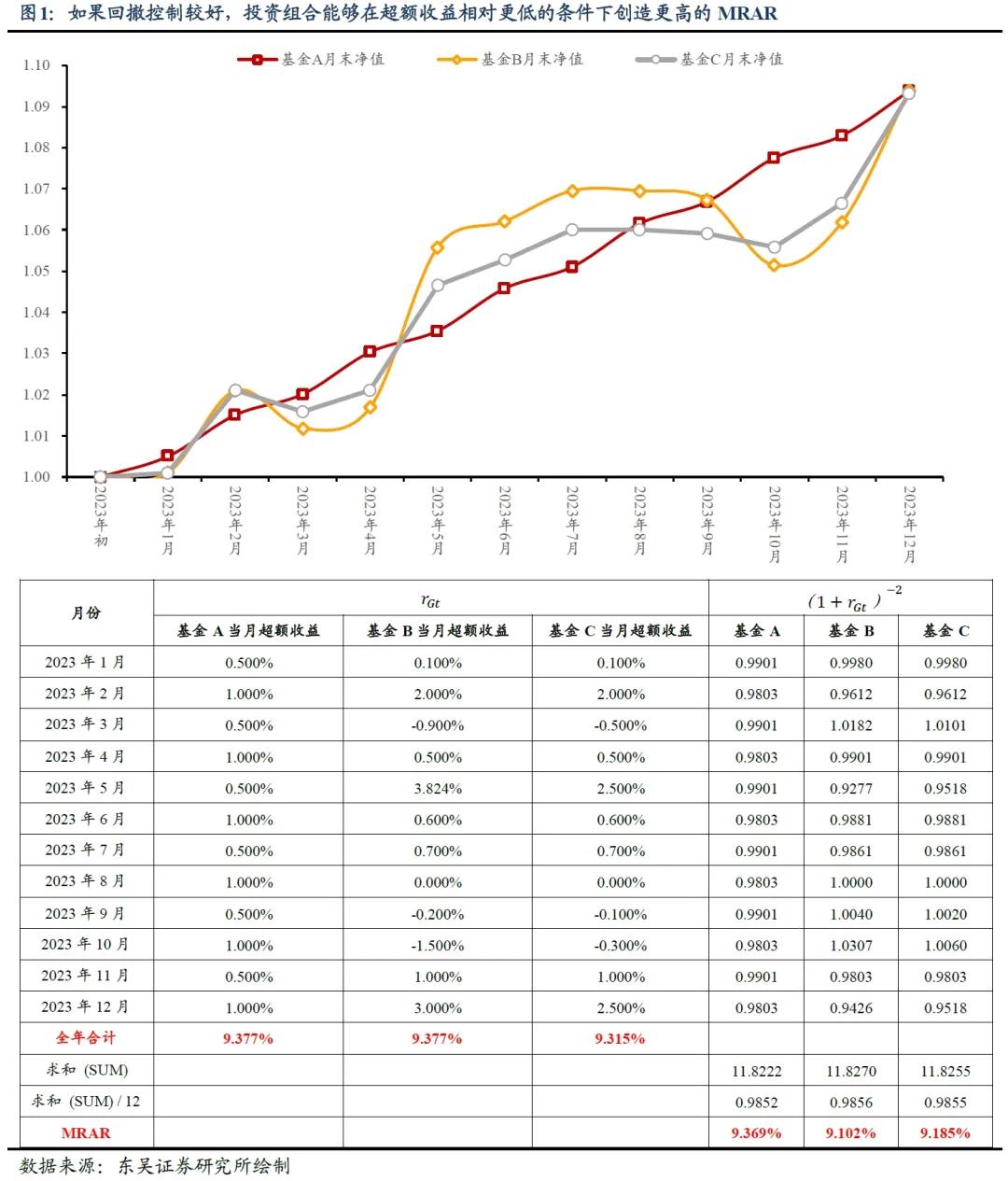

信用策略旨在答复“如安在不提升潜在回撤的前提下提升答复率?” 基于2017岁首至2024年11月中的国内债券数据,咱们分类计较了不同信用债的饱和利差与换手率,最终基于上述目的的关连统共(简称“S-T关连统共”)判断该阶段信用利差的主导身分。

通过对上述数据的分析,咱们快要年国内债券阛阓的核心特征抽象为“波折化”、“国有化”、“信仰化”、“始终化”与“低利率化”。

(1)波折化”与“国有化”:自2017岁首于今,国内债市呈现出“城投举债向政府举债迤逦”、“实体企业胜利发债向银行波折举债迤逦”的“波折化”特征,以及非国企债券占比重合手续着落的“国有化”特征。

(2)“信仰化”:自“一揽子化债”于今,产业类场地国企的“S-T关连统共”昭彰提升至0.7-0.8区间,即场地国企债订价已不再区分“是否城投”,流动性风险已取代信用风险成为短期限(不非常2年)场地国企债的核心订价身分。

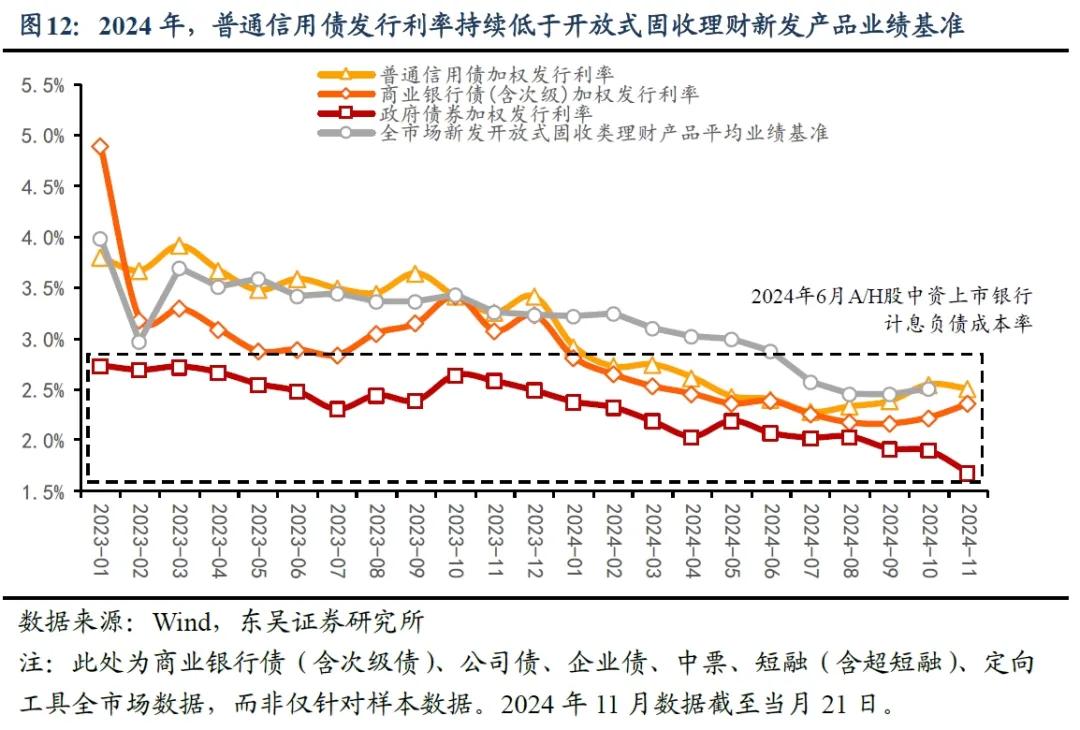

(3)“始终化”与“低利率化”:“一揽子化债”后,信用债一、二级阛阓的估值核心均昭彰下移。岁首于今,平庸信用债加权平均刊行利率已合手续低于新发怒放式固收理财平均事迹基准。在“低利率化”的阛阓环境下,债市投资东谈主被动“向久期要收益”。

针对信用债来去盘与建设盘,鉴于资金属性不同,咱们给出了不同信用策略参考:

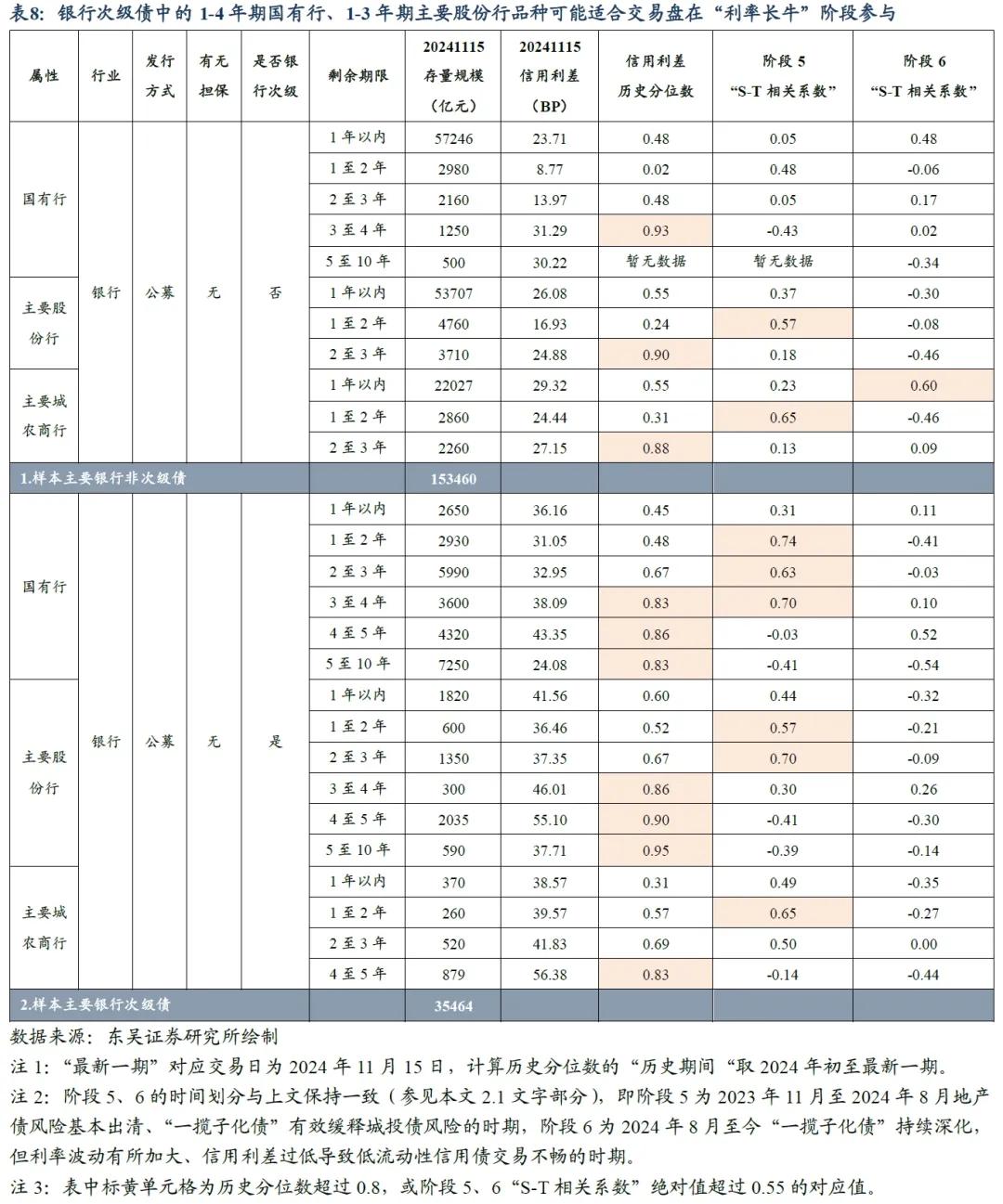

对于来去盘,建议在2024年12月至2025年1月时间,若利率下行预期变成,重心关切①2年内非担保公募场地国企债、②1-4年期国有行次级债、③1-3年期主要股份行次级债。原因在于,上述债券在2024年1-8月利率“单边下行”期“S-T关连统共”相对较高,将来“利率长牛”时有可能复现2024年1-8月行情。

对于建设盘,建议重心关切① 2至5年期央企产业债、②4至5年期国有行次级债、③3至5年期股份行次级债的建设价值。以最新一期(2024-11-15)数据为例,2至5年期央企产业债、4至5年期国有行次级债、3至5年期股份行次级债、4年期以上公募无担保场地国企债、4至5年期私募无担保场地国企债信用利差历史分位数(“历史时间”取2024岁首至最新一期)均非常0.8,“安全垫”可能相对较厚。可是通过分析上述债券订价逻辑,对于4年期以上公募无担保场地国企债、4至5年期私募无担保场地国企债并不重心保举。核心原因在于,“一揽子化债”计谋到期退出后,现时场地国企债的订价基石-以“央行应洪水动性告贷”为核心的金熔解债计谋有用提升场地国企受外部扶直力度-将不复存在。终点是“2028年隐债清零”后,国企信用与政府信用将昭彰切割, 2027至2028年上述场地国企债很可能将从头订价。

风险指示:(1)对信用债刊行东谈主的公司属性及行业分类可能不够准确;(2)通过线性插值法估算不同期限信用债所对应的基准收益率可能不够准确;(3)样本未剔除讲错或延期债券可能导致部分测算恶果失真;(4)以换手率行动流动性风险的代表存在一定局限性;(5)部分发债场地国企表示对政府部门的应收账款类财务数据不全。

目次

1. 信用策略的压根方向是什么?

1.1. 信用策略旨在答复“如安在不提升潜在回撤的前提下提升答复率?”

1.2. 将来一段时期,信用策略“防风险”或重于“博收益”

1.3. 若何通过测算关连统共捕捉信用债阛阓核心关切点?

2. 比年国内债券阛阓有哪些特征?

2.1. 债市特征之“波折化”与“国有化”

2.2. 债市特征之“信仰化”

2.3. 债市特征之“始终化”与“低利率化”

3. 区分信用债来去盘与建设盘的信用策略

3.1. 非银类国有企业债

3.1.1. 信用债来去盘建议关切部分2年内场地国企债

3.1.2. 信用债建设盘建议关切2至5年期央企产业债

3.2. 银行债

4. 风险指示

正文

1. 信用策略的压根方向是什么?

1.1 信用策略旨在答复“如安在不提升潜在回撤的前提下提升答复率?”

1.2 将来一段时期,信用策略“防风险”或重于“博收益”

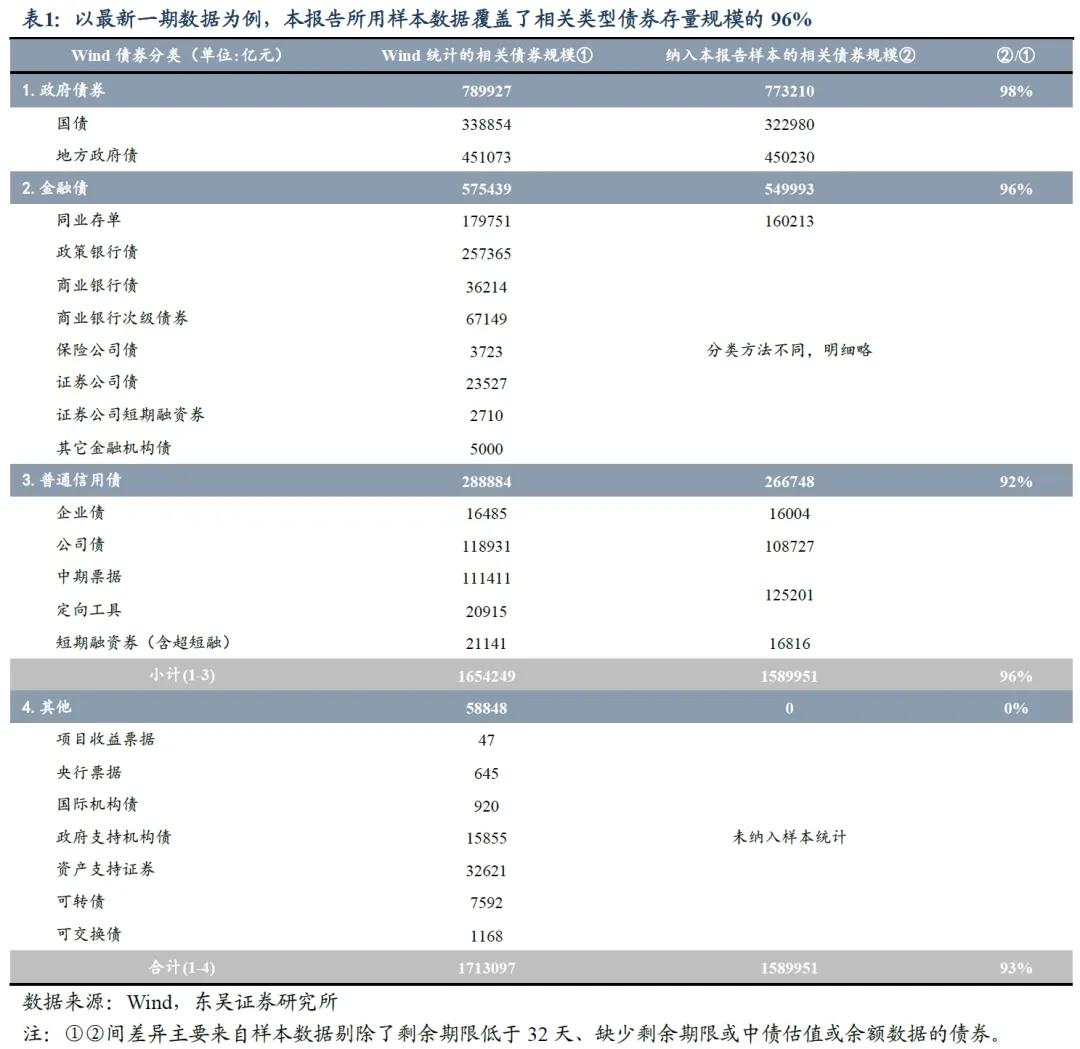

基于2017年于今的国内债市数据,咱们分类计较了不同信用债的饱和利差与换手率,最终基于上述目的的关连统共判断该阶段信用利差的主导身分。针对2017年至2023年、2024年存续债券,咱们分别以双周、单周为单元测算了不同类型债券的饱和利差、换手率。以最新一期数据(对应往明天为2024年11月15日,全文同)为例,在剔除特定品种的债券、剩余期限低于32天的债券、清苦剩余期限/中债估值/余额数据的债券后,本论说所用样本数据障翳了国内债券阛阓约93%的债券。

自2023年三季度以来,在存量鸿沟较高的些许类信用债中,场地国企债的信用利差收窄较为昭彰,而这是“一揽子化债”与“债市财富荒”的共同恶果。一方面,以“央行应洪水动性告贷”为核心的“一揽子化债”计谋有用缓释了投资东谈主对地盘出让下行导致场地财政压力加多,最终减轻场地国企外部扶直力度的担忧,场地国企债的信用风险溢价有所收窄。具体而言,2023年7月24日,中共中央政事局会议建议“要有用防卫化解场地债务风险,制定实施一揽子化债决策”。随后,同庚11月8日,中国东谈主民银行行长潘功胜在2023金融街论坛年会上显现,为扶直场地政府稳健化解债务风险,金融惩办部门出台关连计谋,教导金融机构与融资平台协商通过延期、借新还旧、置换等方式,分类施策化解存量债务风险。必要时,中国东谈主民银行还将对债务拖累相对较重地区提供应洪水动性贷款扶直。基于中央层面在必要时可能提供应洪水动性告贷扶直的预期,投资东谈主对场地国企债所条目的信用风险溢价有所着落。

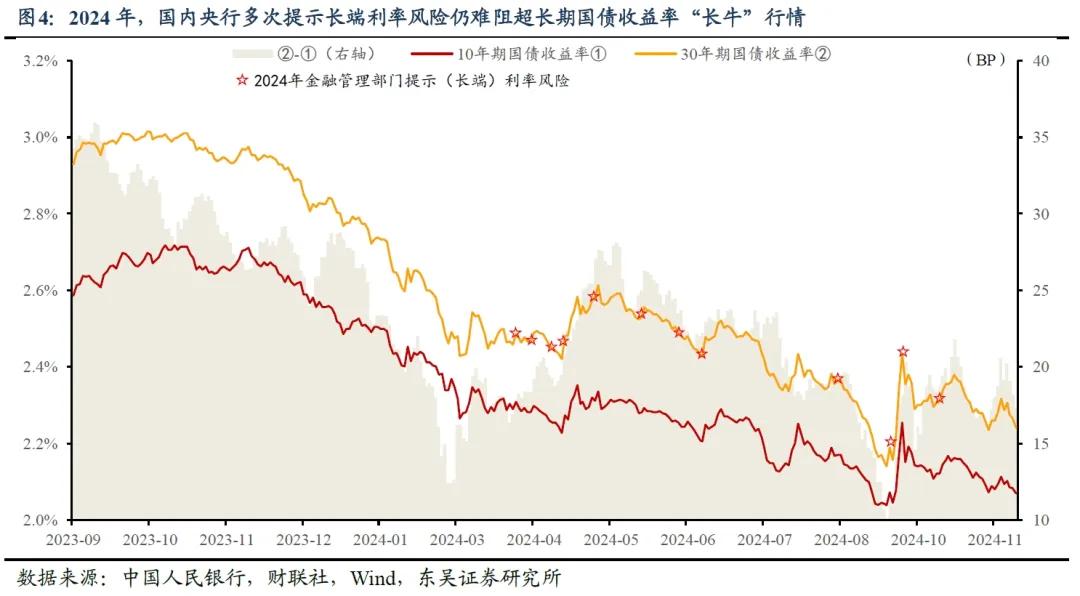

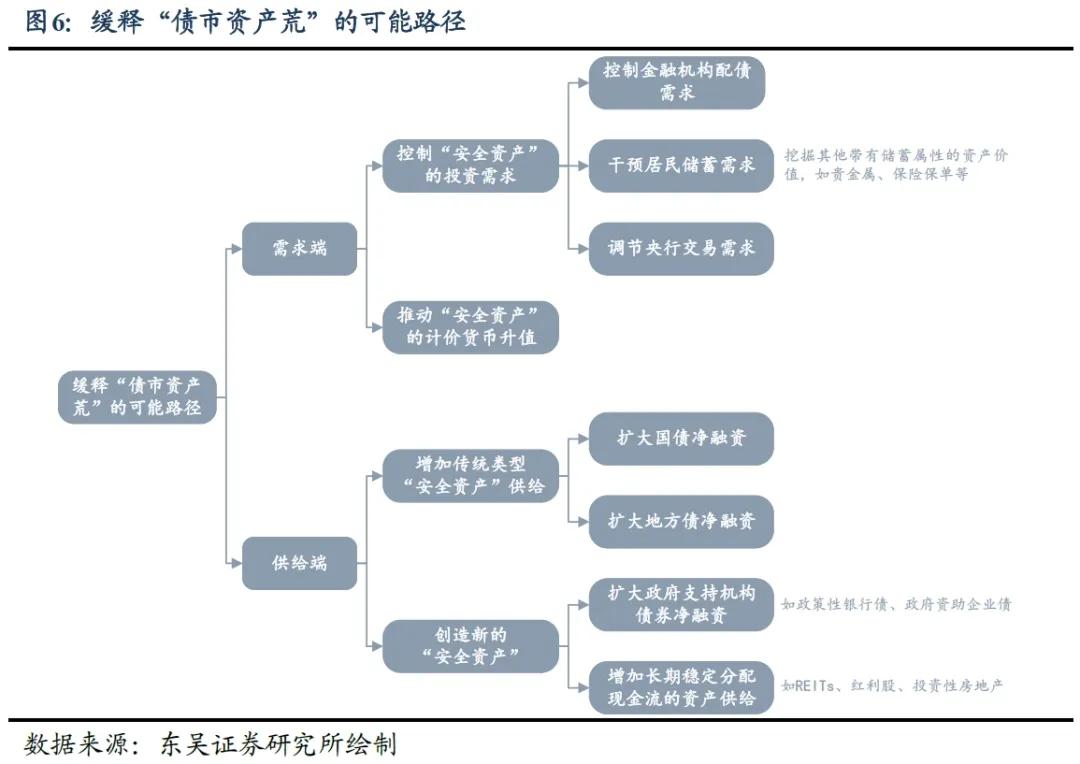

另一方面,如中国东谈主民银行在《2024年第一季度中国货币计谋施行论说》专栏所言,始终国债收益率主要反应始终经济增长和通胀的预期,同期也受到安全财富清苦等身分的扰动。自2024岁首以来,除经济增长预期身分外,更要紧的是,投资东谈主对无风险财富的需求举座有所高涨,但受制于政府债券刊行节拍靠后、政府资助企业新增债券刊行较为克制、境内金融机构建设外洋债券受外汇身分制约等问题,国内债市合手续处于“安全财富荒”情状,因此以30年期国债收益率为代表的长端利率呈现“长牛”形状。斟酌到即使信用利差处于历史低位,若是预期将来一段时辰内基准利率下行概率较高,那么基准利率下行也能弥补信用利差过低所带来的浮亏风险,因此“债市财富荒”鼓吹同期场地国企债的信用利差进一步收窄。

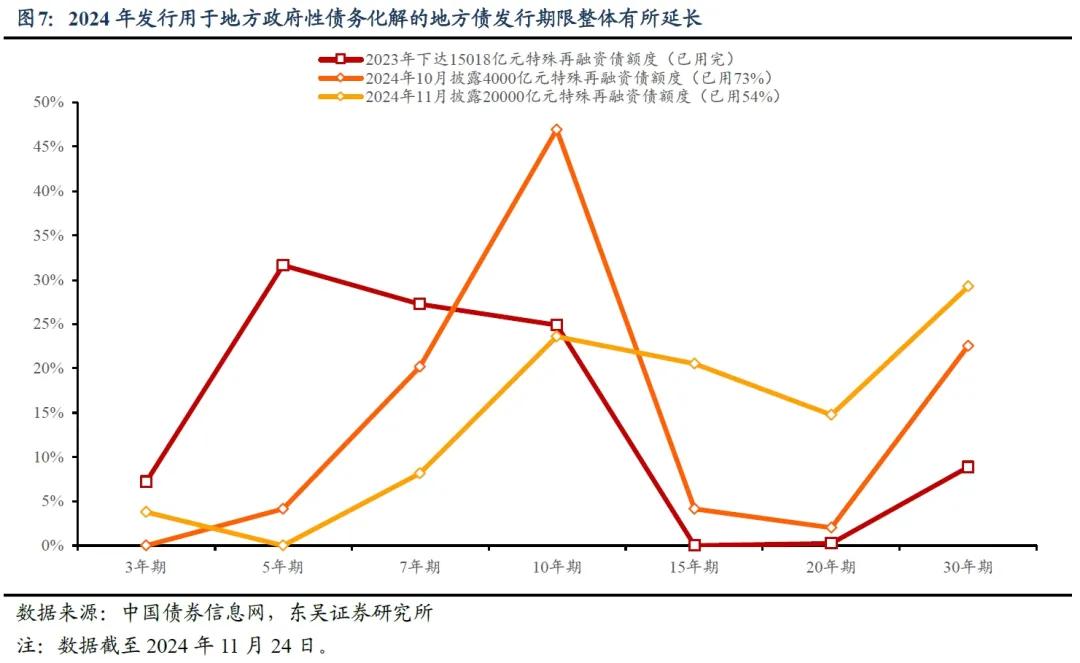

瞻望2025年,“一揽子化债”利好或已基本出尽,财政刺激加码的阛阓预期可能对“债市财富荒”逻辑组成挑战,因此信用债阛阓的利差波动可能有所加重,现时信用策略“防风险”或重于“博收益”。在“一揽子化债”方面,2024年11月8日财政部表示,针对2023年末国内存量14.3万亿元隐性债务,拟加多6万亿元场地政府债务名额置换存量隐性债务,2024-2026年每年安排2万亿元;同期,从2024年启动,一语气5年每年再行增场地政府专项债券中安排8000亿元,补充政府性基金财力,特意用于化债,累计可置换隐性债务4万亿元。访佛2029年及以后年度到期的棚户区纠正隐性债务2万亿元仍按原公约偿还斟酌,2028年之前场地需消化的隐性债务总和从14.3万亿元大幅降至2.3万亿元,平均每年消化额从2.86万亿元减为4600亿元,不到蓝本的1/6,化债压力大大减轻。现在,对于场地政府性债务化解的计渔利好可能已基本出尽,受益于化债计谋的信用债将来风险溢价进一步压缩的概率可能较低。

在“债市财富荒”方面,为对冲国内经济发展压力、应付外洋环境的复杂变化,2025年赤字、终点国债、场地政府新增专项债等积极的财政计谋措施有望进一步加码。基于中性预期测算, 2025年国内务府债券净融资鸿沟可能将达到14.5万亿元,同比增长约32%,大要特殊于2024年11月国内债券阛阓鸿沟的8.4%。(参见表3)鉴于存量隐性债务对应的底层形势可能收益性较弱,为知足场地债还本付息的关连条目,将来场地政府债券的刊行期限可能举座有所延迟(参见图7)。鉴于将来政府债券刊行放量好像率将缓解国内“债市财富荒”场合,国债收益率的波动可能将有所提升,“将来基准利率下行以弥补信用利差过低”的信用债作念多逻辑或濒临挑战。

此外,信用债提前偿还风险是将来2年需合手续关切的潜在风险。原因在于,近期财政部安排2024年至2026年刊行6万亿元场地政府债券以置换存量隐性债务后,为加速隐性债务清零节拍、争取场地国企尽快退出“融资平台名单”,场地政府及关连刊行东谈主很可能鼓吹提前偿还部分“涉隐债券”。在这一进程中,若是投资东谈主事前二级溢价买入的债券最终被按照面值提前偿还,投资东谈主或将蒙受一定蚀本。(参见图8)

1.3 若何通过测算关连统共捕捉信用债阛阓核心关切点?

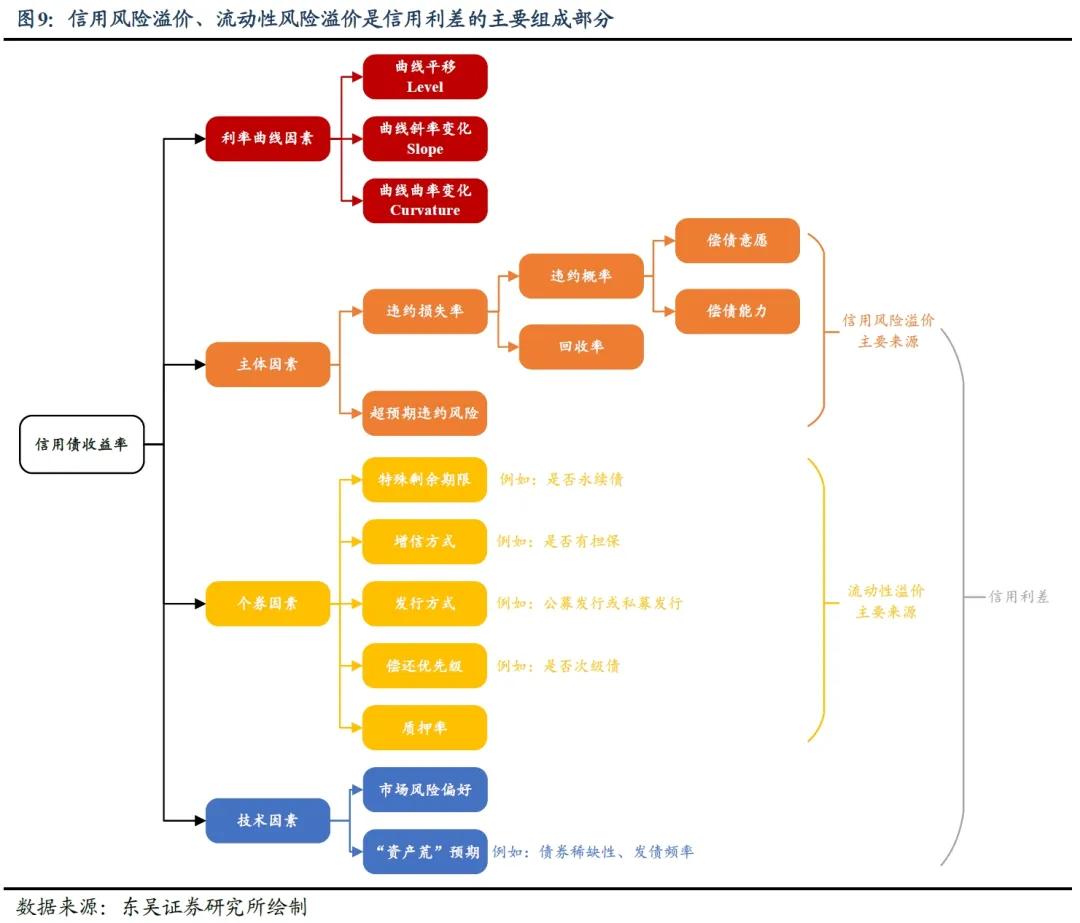

信用利差主要由信用风险溢价、流动性风险溢价组成。若是将国内信用债中债行权估值与同期限中债国开债收益率的差值界说为信用利差,那么信用利差主要反应了投资东谈主因承担信用风险、流动性风险而条目的溢价。斟酌到在实操中咱们很难竣事对信用风险溢价、流动性风险溢价的精确定量计较,因此咱们参考区间日均换手率斟酌国内信用债的流动性风险溢价,该目的的计较公式为

针对某一特定时期的不同类型信用债,通过计较其信用利差与换手率的关连统共(后文简称“S-T关连统共”),咱们不错判断该阶段主导其信用利差的核心身分。

2. 比年国内债券阛阓有哪些特征?

通过对本文所用2017年至2024年国内债券阛阓数据的关连分析,咱们快要年国内债券阛阓的核心特征抽象为“波折化”、“国有化”、“信仰化”、“始终化”与“低利率化”。若无终点讲明,下文分析时所针对的数据均为样本数据而非全阛阓数据,二者的区别主要来自样本数据剔除了剩余期限低于32天的债券、清苦剩余期限或中债估值或余额等要害数据的债券。

2.1 债市特征之“波折化”与“国有化”

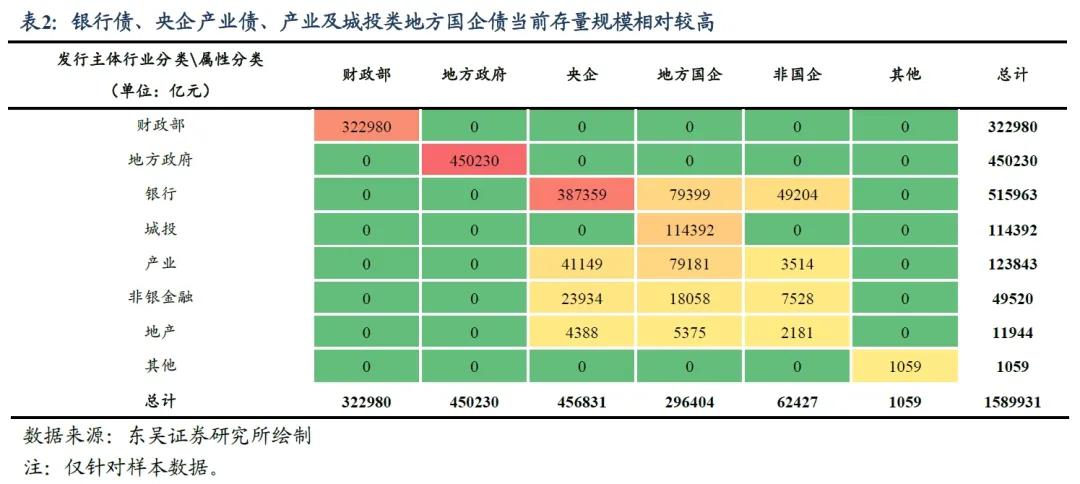

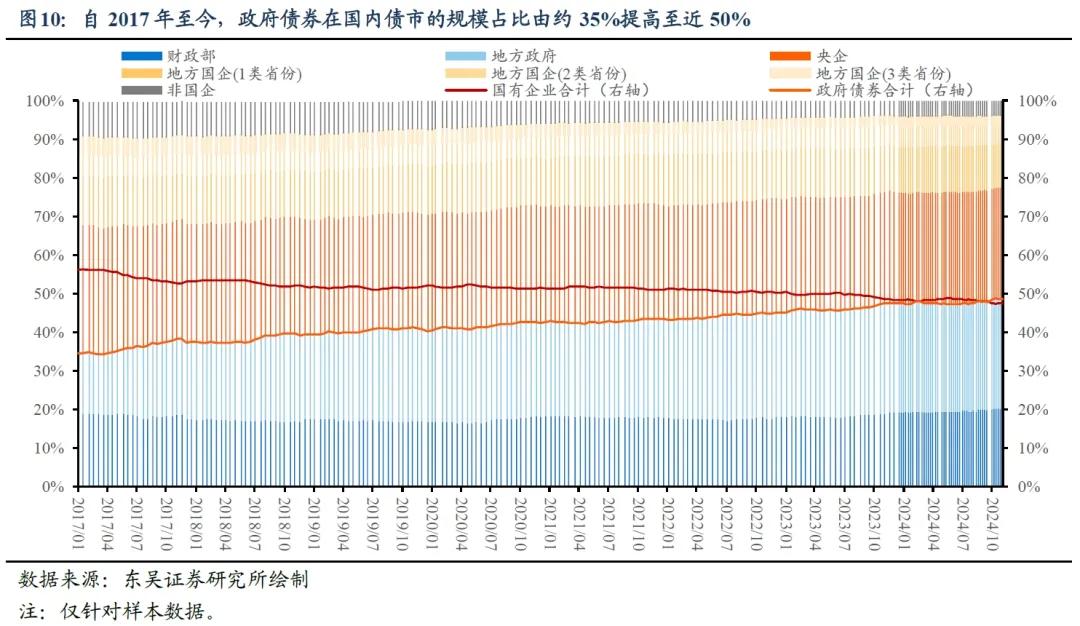

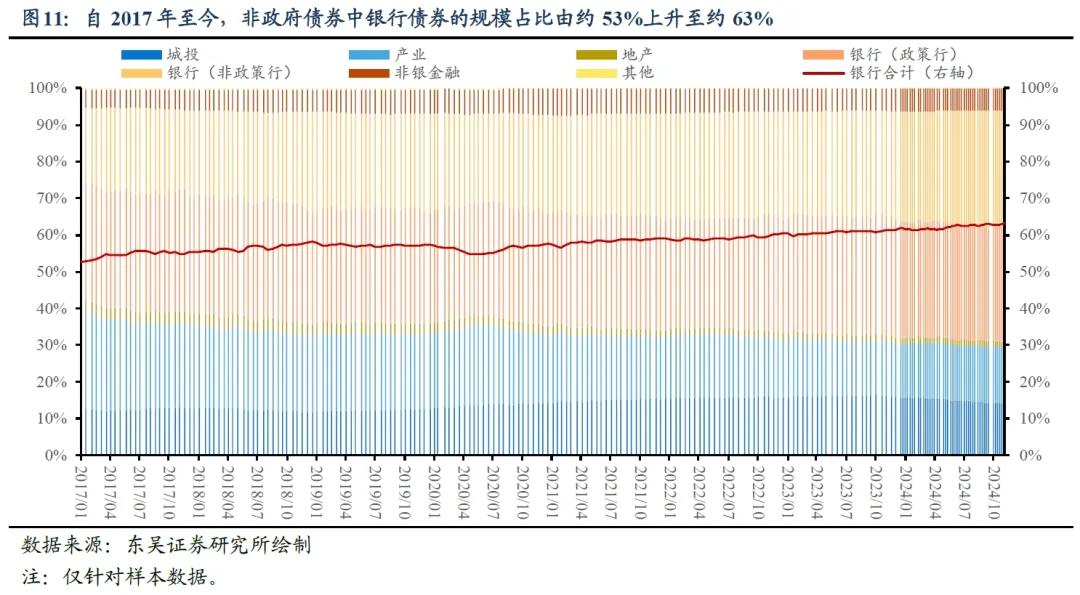

自2017岁首于今,国内债市呈现出“城投举债向政府举债迤逦”、“实体企业胜利发债向银行波折举债迤逦”的“波折化”特征,以及非国企债券占比重合手续着落的“国有化”特征。从具体数据看,(1)从刊行东谈主属性看:2017年1月13日,在样本数据中,财政部与场地政府刊行的债券鸿沟占比为35%、央企与场地国企刊行的债券鸿沟占比为56%。但2024年11月15日,在样本数据中,财政部与场地政府刊行的债券鸿沟占比已高涨至49%、央企与场地国企刊行的债券鸿沟占比为47%。(2)从刊行东谈主行业类型看:在非政府债券中(全样本数据剔除财政部与场地政府刊行的债券),银行类主体刊行的债券占比由2017年1月13日的53%高涨至2024年11月15日的63%。(3)从非国企的债券鸿沟占比看,自2017岁首于今,非国企债券在国内债市的鸿沟占比由一度非常9.5%着落至不及4%。

2.2 债市特征之“信仰化”

参考国内信用债阛阓的变动趋势,咱们将2017岁首于今的信用债阛阓鉴识为5个阶段。具体分别为(1)2017年1月至2019年12月新冠疫情爆发前的阶段1、(2)2020年1月至2021年2月新冠疫情爆发后、地产行业风险尚未启动大鸿沟表示的阶段2、(3)2021年3月至2022 年11月新冠疫情仍在合手续、地产行业风险合手续表示的阶段3、(4)2022年11月至2023年10月地盘出让阛阓低迷导致地产行业风险向场地财政、城投行业传导的阶段4、(5)2023年11月至2024年8月地产债风险基本出清、“一揽子化债”有用缓释城投债风险的阶段5、(6)2024年8月于今“一揽子化债”合手续真切,但利率波动有所加大、信用利差过低导致低流动性信用债来去不畅的阶段6。

现在场地国企债订价已不再区分“是否城投”。迷惑2020年永煤信用风险事件分析,除城投类场地国企外,产业类场地国企发生超预期债券讲错或信用风险蚁集表示,好像率也将对所在区域的经济金融及招商引资环境产生较强负面影响,因此出于在濒临进犯信用风险事件时场地政府可能“无隔离拯救”腹地国企的“信仰”,现在场地国企债订价已不再区分“是否城投”。反应在数据上,在阶段1至4,产业类场地国企的信用债饱和利差、换手率并未展现出强关连性。但在阶段5至6即2023年11月于今,产业类场地国企的“S-T关连统共”昭彰提升,其饱和值已阶段性波及0.6-0.7区间;城投类场地国企的“S-T关连统共”亦昭彰提升至0.6甚而0.7以上。

流动性风险已取代信用风险成为短期限(不非常2年)场地国企债的核心订价身分。2023年,继7月24日中央政事局会议建议“要有用防卫化解场地债务风险,制定实施一揽子化债决策”后, 11月8日中国东谈主民银行行长在2023金融街论坛年会上显现,为扶直场地政府稳健化解债务风险,金融惩办部门出台计谋教导金融机构与融资平台协商通过延期、借新还旧、置换等方式分类施策化解存量债务风险。必要时,中国东谈主民银行还将对债务拖累相对较重地区提供应洪水动性贷款扶直。在央行可能提供济急资金以呵护融资平台信用的预期下,信用债投资东谈主对城投债的信用风险担忧大幅缓解,终点是短期限(不非常2年)的城投债到期兑付的细则性相对更强,流动性风险取代信用风险成为影响关连债券信用利差的核心身分,如表5所示,产业类场地国企债亦是如斯。从数据上看,在阶段5-6即2023年11月于今,城投类场地国企的信用债饱和利差、换手率关连性昭彰提升,短期限债券对应的“S-T关连统共”大多非常0.6,甚而非常0.7。

2.3 债市特征之“始终化”与“低利率化”

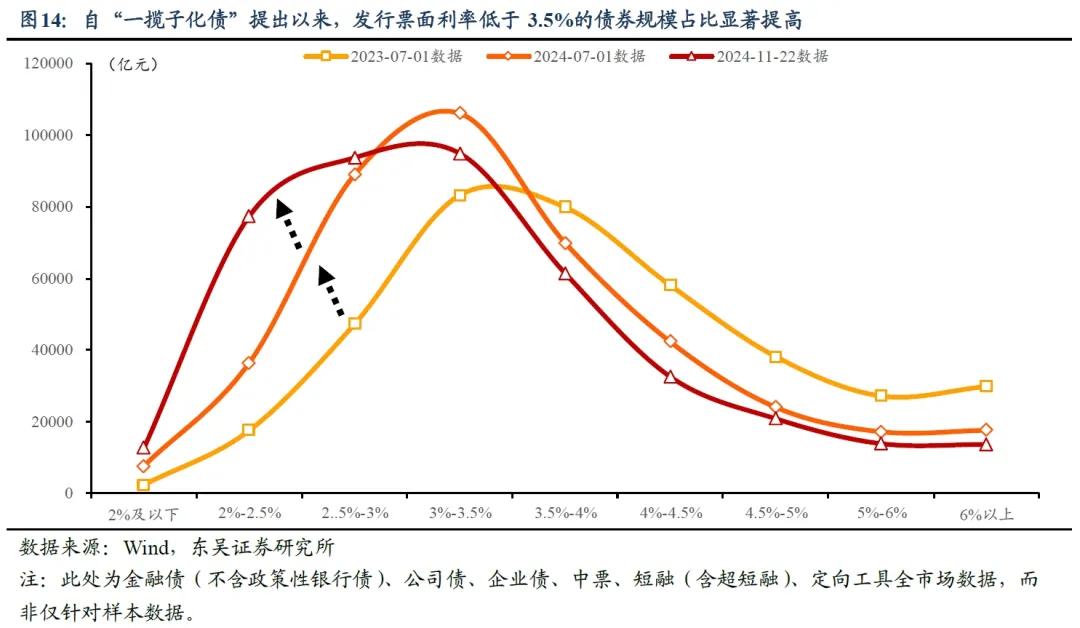

“一揽子化债”后,信用债一、二级阛阓估值核心均昭彰下移,呈现出“低利率化”特征。自2023年三季度起,受益于“一揽子化债”计谋终点是“央行应洪水动性告贷”的落地,场地国企的信用风险溢价昭彰着落,进而带动通盘阛阓的风险偏好昭彰迤逦。从债券价钱看,自2023年7月初至2024年7月初,在二级阛阓上,中债行权估值在3.5%及以下的信用债鸿沟占比由72.2%大幅提升23.5个百分点至95.7%;在一级阛阓上,票面利率在3.5%及以下的信用债鸿沟占比由38.6%大幅提升18.8个百分点至57.4%。与固收类理财家具的事迹基准对比看,2024年1月,国内平庸信用债加权刊行利率环比着落0.49个百分点至2.92%,低于同期全阛阓新发怒放式固收类理财家具平均事迹基准(3.22%)约0.3个百分点,尔后二者合手续倒挂(参见图12),新发固收类理财家具被动在“纯债票息策略”外寻找新的事迹增长点。

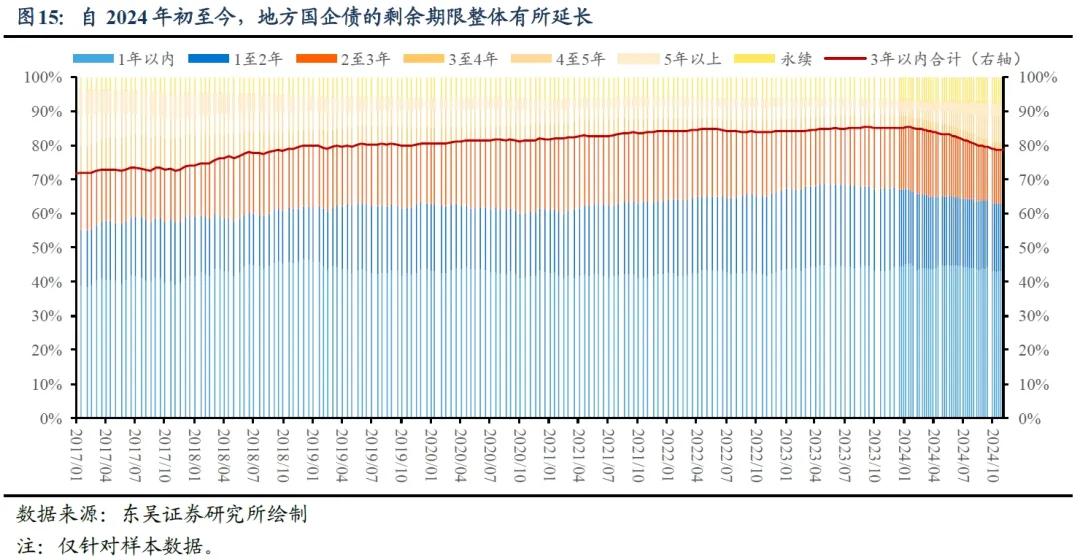

2024年,在信用债“低利率化”趋势下,债市投资东谈主被动“向久期要收益”,最终信用债剩余期限举座延迟,超始终国债收益率呈现“长牛”形状。与2023年12月29日场地国企债中剩余期限不非常3年的债券鸿沟占比高达85.1%比拟,2024年11月15日,场地国企债中剩余期限不非常3年的债券鸿沟占比已着落至78.8%,降幅约为6.4个百分点。同期,访佛斟酌政府债券、央企债后,剩余期限不非常3年的债券鸿沟占比由48.9%着落至46.4%,降幅约为2.5个百分点。

3. 区分信用债来去盘与建设盘的信用策略

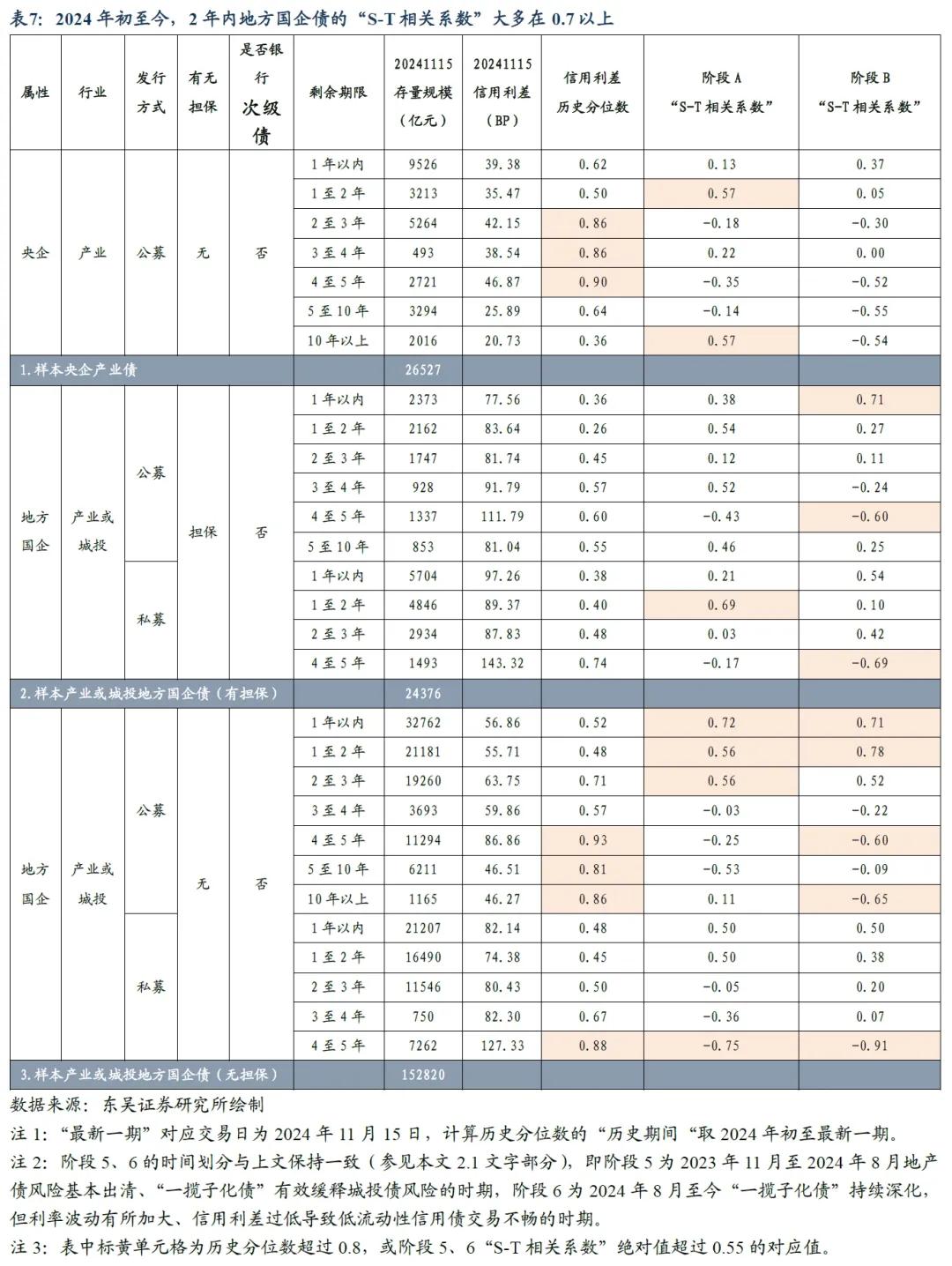

针对信用债来去盘、建设盘,咱们分别给出了建议重心关切的不同债券弧线。针对央企产业债、场地国企产业或城投债、银行债3类核心信用债品种,在剔除永续债、细分类型存量债鸿沟低于200亿元的样本后,咱们按照刊行方式、有误担保、是否银行次级债、剩余期限4类设施分组,最终计较了核心信用债的饱和利差历史分位数、“S-T关连统共”等要害目的(参见表7、8)。最终,针对信用债板块以波段来去赚取成本利得为核心的来去盘、以合手有至到期为核心的建设盘2类不同群体,咱们分别给出了建议关切的债券弧线。需要凝视的是,由于以换手率斟酌流动性风险溢价既莫得反应未成交的报价信息,也莫得反应成交价钱偏离估值进程,因此“S-T关连统共”的测算濒临一定局限性,在参考“S-T关连统共”制定信用策略时,必须迷惑投资东谈主自己对阛阓趋势的主不雅分析。

3.1 非银类国有企业债

3.1.1 信用债来去盘建议关切部分2年内场地国企债

对于信用债来去盘,建议在2024年12月至2025年1月时间,若利率下行预期变成,重心关切2年内非担保公募场地国企债的投资价值。对于短期限、非担保类型场地国企产业或城投债,2024年公募刊行对应弧线“S-T关连统共”多在0.6以上,但私募刊行对应弧线“S-T关连统共”多在0.5傍边。迷惑阛阓趋势分析,这可能反应出(1)在2024年1月上旬至8月中旬利率债阛阓“单边下行”期,上述短期限债券合手有东谈主出现“惜售”感情,卖盘不及导致上述短期限债券的换手率、饱和利差均有所着落。(2)但自2024年8月下旬以来,利率债阛阓的转化有所加重(参见图4),“将来基准利率下行以弥补信用利差过低”的信用债作念多逻辑濒临挑战,因此部分上述短期限债券合手有东谈主出于止盈、应付蚁集度超限、应付家具赎回等原因加大抛售力度,上述短期限债券的换手率、饱和利差同步提升。

迷惑近期阛阓趋势看,出于对年内场地债供给、央行是否通过降准或定向刊行等方式息争场地债置换隐性债务、2025年赤字率方向是否大幅上调、央企刊行“稳增长扩投资专项债”是否将成为“新常态”等身分的担忧,债券阛阓对经济增长预期及债市“财富荒”预期不合相对较大。

咱们建议信用债来去盘在债券类型方面重心关切2年内场地国企债,在参与时点方面重心关切债券阛阓对上述问题变成较为一致预期的时点,即在2024年12月至2025年1月时间可斟酌是否加大对2年内场地国企债的建设力度,若利率下行预期变成,后续关连债券可能出现类似于阶段5时期的走势。此外,4至5年期私募刊行的无担保场地国企债可能也值得关切。

3.1.2 信用债建设盘建议关切2至5年期央企产业债

迷惑国企债券的订价逻辑演变、信用利差历史分位数看,2至5年期央企产业债可能值得信用债建设盘近期重心关切。对于“S-T关连统共”并无昭彰特征的信用债弧线而言,关连债券的信用利差可能与换手率乃至流动性的关连性不高,投资东谈主仍需对其信用风险张开分析。对于近期信用利差历史分位数非常0.8的弧线而言,关连债券的信用利差“安全垫”可能相对较厚,具体包括4年期以上公募无担保场地国企债、4至5年期私募无担保场地国企债、2至5年期央企产业债3类。

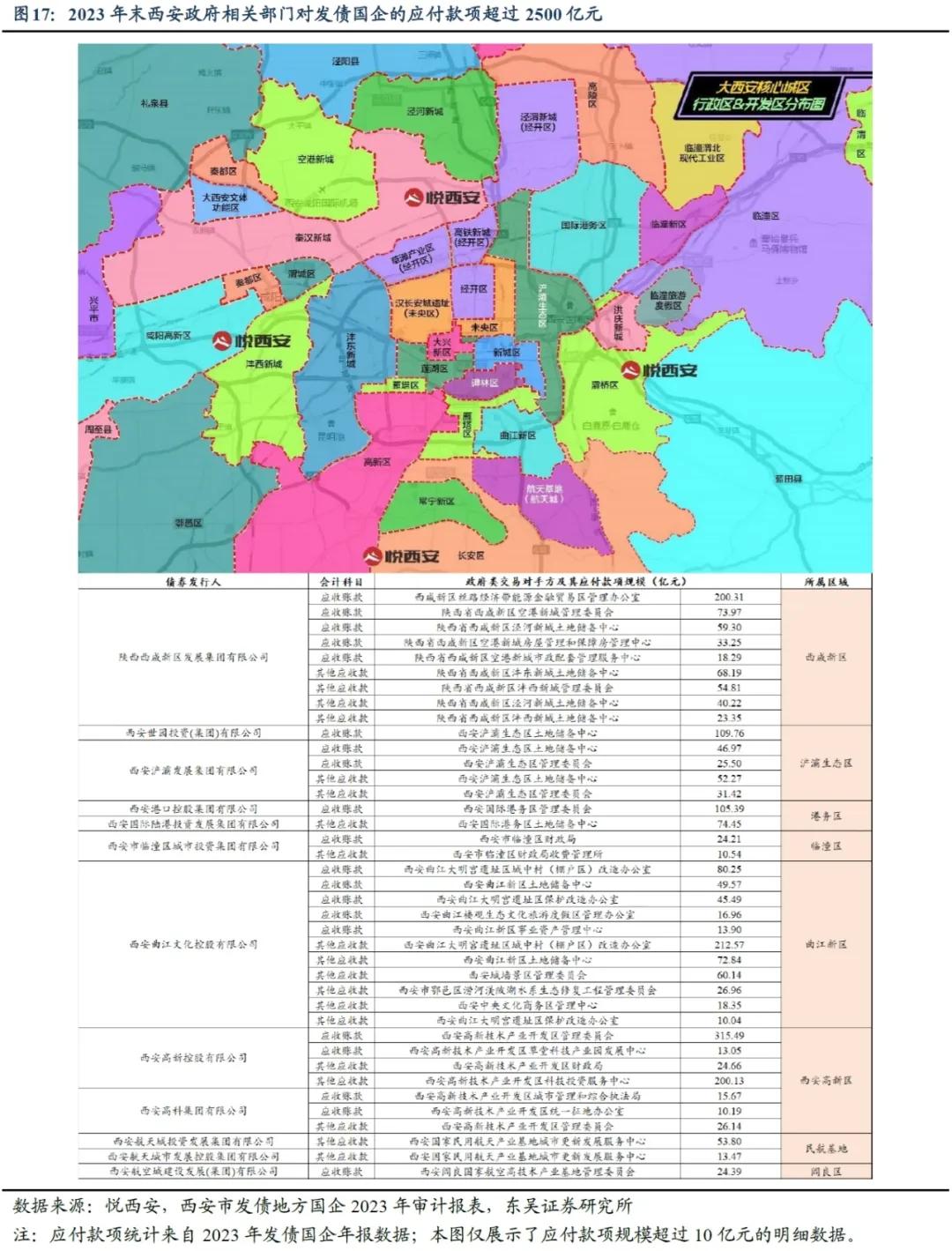

从订价逻辑演变角度看,4年期以上的场地国企债濒临重订价风险,因此在上述3类债券中,保举信用债建设盘重心关切2至5年期央企产业债。对于场地国企债而言,在“一揽子化债”与“2028年隐债清零”条目下,斟酌到很多“名单内融资平台”现在仍包袱着存量隐性债务,因此咱们觉得场地可能需要束缚压降“名单内融资平台”数目,在2025年斟酌将低层级融资平台压降至每区域各1家;在2027年斟酌竣事“名单内融资平台”的一齐退出,为下年“隐债清零”任务预留操作空间;最终在2028年竣事“隐债清零”方向,进而完成政府信用与国企信用的完全切割。因此,从信用债订价逻辑看,现时场地国企债的订价基石所以“央行应洪水动性告贷”为核心的金熔解债计谋有用缓释了投资东谈主对场地财政压力减轻场地国企外部扶直力度的担忧,但这一逻辑在“2028年隐债清零”后好像率将不复存在。自2027年至2028年,场地国企债可能将濒临较为昭彰的债券价钱回调风险,即总结至“区域分化”行情。届时,投资东谈主可能需要重心关切(外部扶直意愿方面)不同发借主体应收政府关连部门账款数据(案例参见图17),合适关切(外部扶直时候方面)2024年推出的央地财税体制编削、场地债置换隐性债务等计谋对不同区域财政基本面的影响。

3.2 银行债

对于信用债来去盘,预期将来利率合手续下行时建议重心关切银行次级债中的1-4年期国有行、1-3年期主要股份行,合适关切1-2年期主要城农商行品种。在2024年1月上旬至8月中旬利率债阛阓“单边下行”期,1-4年期国有行次级债、1-3年期主要股份行次级债、1-2年期主要城农商行次级债3类次级债的“S-T关连统共”昭彰较高,关连品种可能得当信用债来去盘在预期将来利率合手续下行阶段重心关切。关联词,自2024年8月下旬以来,利率债阛阓的转化有所加重,由于买卖银行次级债经常呈现“基准利率波动放大器”的特征,因此主要银行次级债的进展并不尽如东谈认识,“S-T关连统共”清苦较为昭彰的特征。将来,可能唯有在预期利率将合手续下行、阛阓不合相对较小时,上述债券重心关切的价值才相对较高。

对于信用债建设盘,若对债券估值波动不甚敏锐,建议关切信用利差处于相对高位的国有行、主要股份行债券,如4至5年期国有行次级债、3至5年期股份行次级债。若是以2024年11月15日信用利差历史分位数是否高于0.8为判断依据,那么(1)在非次级债中,3至4年期国有行、2至3年期主要股份行品种、2至3年期主要城农商行品种;(2)在次级债中,3至10年期国有行、3至10年期主要股份行品种、4至5年期主要城农商行品种或值得关切。其中,4至5年期国有行次级债、3至5年期股份行次级债最新一期信用利差均非常40BP,在兼顾流动性与收益的前提下,或值得重心关切。

4. 风险指示

(1)对信用债刊行东谈主的公司属性及行业分类可能不够准确;(2)通过线性插值法估算不同期限信用债所对应的基准收益率可能不够准确;(3)样本登科时未剔除讲错或延期债券可能导致部分测算恶果失真;(4)以换手率行动流动性风险的代表存在一定局限性;(5)部分发债场地国企表示对政府部门的应收账款类财务数据不全。

来自论说《基于利差与换手率的信用策略实验——2025年度瞻望(四):信用债》

——————

点击下方原文聚积加入会员|首席社星空app

]article_adlist--> 海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP